Finanzbildung = Empowerment

Wir bieten gezielte und für die Bedürfnisse Ihrer Institution sowie Ihrer Kunden maßgeschneiderte Aufbereitung von Finanzthematiken an. Diese können in Form von Vorträgen, Workshops sowie gezielten Lernsituationen von uns transportiert werden.

Auch spielerische Förderung der Finanzbildung mit dem Happy Life Game unterstützen wir und geben Ihnen dazu bei Bedarf didaktische Empfehlungen.

Aktuelle Lehrveranstaltungen

Finanzen spielerisch lernen - Workshop mit dem Happy Life Game

Sa. 27.09.2025, 10.00 - 14.00 Uhr, VHS in Friedberg

Mo. 24.11.2025 - Fr. 28.11.2025, VHS Friedberg

Exemplarische Lerneinheiten für die Zielgruppe 'Junge Erwachsene' in Ausbildung und in den ersten Berufsjahren

Die folgenden Module sind wissenschaftlich erarbeitet und dem Beitrag Financial Literacy: Entwicklung eines kompetenzorientierten Curriculums; Zeitschrift für ökonomische Bildung Ausgabe 12/ Jahrgang 2023/ DOI: https://doi.org/10.7808/zfoeb.2023.10007.96, Seite 29-34 entnommen.

Geld verdienen und ausgeben – die Budgetplanung

Die Lernenden berechnen ihre monatlichen Einnahmen und Ausgaben anhand einer Vorabschätzung und nehmen somit eine private Budgetplanung vor. Dabei vollziehen sie nach (und ermitteln selbst), welcher Betrag ihnen abhängig von ihrem Bruttogehalt zur Verfügung steht. Im Vorfeld der Ausgaben artikulieren und strukturieren die Lernenden ihren Bedarf, um somit eine monatliche Planung ihrer Ausgaben vorzunehmen. Dabei erkennen sie, welche Ausgaben jeden Monat anfallen (z. B. Miete, Konsum von Nahrung und Kleidung, Versicherungen, ggf. Rückzahlung eines Kredits) und welcher Betrag am Ende des Monats übrigbleibt, um diesen für größere Ausgaben (z. B. für diverse Notfälle, ein Auto oder eine Reise) anzusparen. In diesem Rahmen führen die jungen Erwachsenen qualitative und quantitative Preisvergleiche durch und erstellen individuelle Sparpläne. Außerdem kennen sie die grundsätzlichen Rechte und Pflichten, die sie mit dem Abschluss von Verträgen eingehen und lesen diese vorab sorgfältig.

Schulden aufnehmen

Die Lernenden erkennen basierend auf ihren Kompetenzen aus Modul 1, insbesondere dem Berechnen der Einnahmen und Ausgaben, wann jemand überschuldet ist und wie es zu Überschuldung kommen kann. Dabei sind ihnen einerseits die Konsequenzen einer Privatinsolvenz in groben Zügen bekannt. Andererseits wissen sie, dass insbesondere größere Anschaffungen mit Krediten finanziert werden können. Dabei kennen sie die unterschiedlichen Konditionen (Verzinsung, Nebenkosten, Tilgung, Laufzeit und Sicherheiten) von kurz- und langfristigen Krediten und können die jeweilige Effektivverzinsung selbst ermitteln. Hierbei sind ihnen die Auswirkungen von Zinsbindungen und Zinsänderungen je nach Kreditvertrag bewusst. Vor diesem Hintergrund vergleichen sie unterschiedliche Kreditangebote miteinander. Zudem erstellen sie Tilgungspläne und integrieren diese in ihre Budgetplanung (aus Modul 1).

Risiken erkennen, eingehen und absichern

Die Lernenden setzen sich mit verschiedenen Definitionen von Risiko auseinander und machen sich bewusst, in welchen Lebensbereichen sie bereits Risiken eingehen und inwiefern bei ihnen ein Bedarf der Absicherung oder anderweitigen Vorsorge besteht.

Sie kennen die gesetzlichen Versicherungen – die Säulen der Sozialversicherung – sowie die für sie relevantesten privaten Versicherungen – die Haftpflicht- und die Berufsunfähigkeitsversicherung. Hierbei sind das Ausmaß und die Wahrscheinlichkeit des Schadensfalls zu betrachten. Zudem stellen die Lernenden die Vorteilhaftigkeit einer abgeschlossenen Versicherung bei Eintritt des Versicherungsfalls der Nachteiligkeit der permanenten Belastung durch eine zu zahlende Prämie gegenüber, nachdem sie den Versicherungsvertrag sorgfältig gelesen haben.

Sparen und investieren

Die Lernenden berechnen die einfache Verzinsung eines Geldbetrages sowie den Zinseszinseffekt und erkennen darüber die Relevanz von langfristigem Sparen für die Vermögensbildung. Zudem kennen sie die Effekte von Inflation und Deflation auf die Werthaltigkeit von monetären und realen Vermögensgegenständen sowie auf Verschuldung.

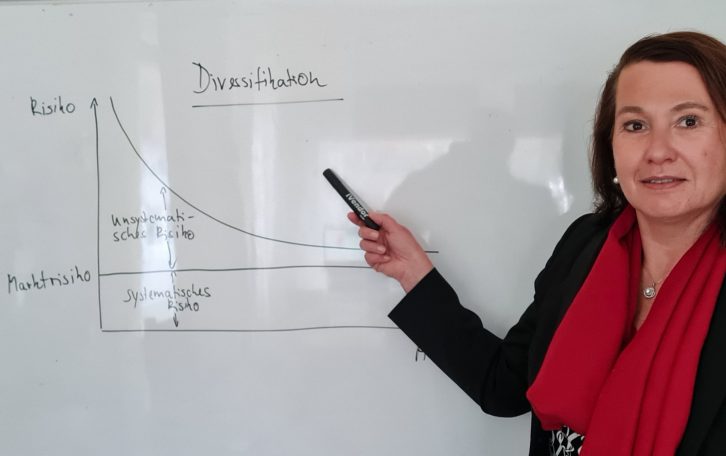

Des Weiteren unterscheiden die Lernenden zwischen verschiedenen Assetklassen und Anlageprodukten insbesondere in Bezug auf Ertrag und Risiko sowie Nebenkosten. In diesem Rahmen wird ihnen Risikominderung durch Diversifikation bewusst. Dabei stehen die Produkte, die den Formen der Unternehmensfinanzierungen dienlich sind – in erster Linie Aktienprodukte, aber auch Zins- und Anleiheprodukte – im Vordergrund. Hierbei kennen die Lernenden die Rendite als Maß des Ertrages (und berechnen diese) sowie die verschiedenen Steuern auf Kapitalerträge.

Im Rahmen der Möglichkeiten zur Erstellung eines Plans zur Umsetzung eines größeren Sparziels lernen die jungen Erwachsenen Sparpläne basierend auf Aktien- und gemischten Fonds und ETFs kennen.

Exemplarische Lerneinheiten für ältere Erwachsene bzw. die sogenannte 'Erbengeneration'

Die folgenden Module sind wissenschaftlich erarbeitet und dem Beitrag Financial Literacy: Entwicklung eines kompetenzorientierten Curriculums; Zeitschrift für ökonomische Bildung Ausgabe 12/ Jahrgang 2023/ DOI: https://doi.org/10.7808/zfoeb.2023.10007.96, Seite 34-39 entnommen.

Die Budgetplanung – heute und morgen

Die Lernenden erstellen individuell für ihre eigene Situation eine aktuelle Einnahme-Ausgaben-Rechnung und schreiben diese in groben Zügen bis zum Rentenalter fort. Dabei treffen sie plausible Annahmen, inwiefern es zu Veränderungen diesbezüglich während dieser Zeitspanne kommen wird. Aus diesen Werten ermitteln sie die jährlichen Differenzen der Cashflows als Potenzial zum Sparen. Im Anschluss daran erstellen sie eine zukünftige Einnahmen-Ausgaben-Schätzung ab dem Rentenalter vor dem Hintergrund ihrer zu erwartenden Bedürfnisse und ermitteln über Differenzcashflows, ob noch gespart werden kann oder ob sich vielmehr ein Finanzierungsbedarf auftut. Auf diese Weise identifizieren die Lernenden zukünftige finanzielle Lücken und diskutieren Strategien zur Verhinderung – weniger Ausgaben oder Erhöhung der Einnahmen, z. B. durch eine zusätzliche Tätigkeit oder durch überlegtes Investieren.

Grundbegriffe des Investierens

Die Lernenden differenzieren, ob es sich bei einem Vermögensgegenstand um eine Investition oder nur um eine Ausgabe handelt. Dabei unterscheiden sie zwischen den verschiedenen Ertragsformen von Kapitalanlagen und vergleichen diese durch die Maße Rentabilität (und Rendite), die sie selbst berechnen können, miteinander. Zudem erkennen sie die Bildung des Preises eines Vermögensgegenstandes vor dem Hintergrund von Angebot und Nachfrage (Markt) einerseits sowie des Zusammenhangs zukünftig erwarteter Gewinne und dem zukünftig angenommenen Zinsniveau (Fundamentalwert durch Dividenden- bzw. Barwertmodell). Des Weiteren wird ihnen die Relevanz von Erträgen in Anbetracht der eingegangenen Risiken (Markt-, Kredit- und Ausfallrisiko, Währungs-, Inflations- sowie rechtliche Risiken) bewusst, die sie sich an praktischen Beispielen veranschaulichen. Darauf basierend entwickeln die Lernenden die Strategie der Minimierung von Risiken durch Diversifikation (Grundzüge der Portfolio Selection) und diskutieren Diversifikationsansätze wie beispielsweise das Weltportfolio kritisch. Zudem können die Lernenden ihre individuellen Bedürfnisse und Präferenzen bei der Kapitalanlage in Bezug auf Rentabilität, Liquidität und Sicherheit (magisches Dreieck der Kapitalanlage) einordnen.

Die für ein privates Portfolio relevanten Assetklassen und ihre Anlageformen

Die Lernenden kennen die unterschiedlichen Assetklassen und ihre jeweiligen Anlageformen, insbesondere jedoch die, die zur Kapitalanlage ihres Alterskapitals besonders geeignet sind wie unterschiedlichste Aktien-, Renten- und gemischte Fonds, ETFs, Einzelwerte in Bezug auf Aktien und Anleihen, Sparprodukte von Banken, das Festgeldkonto sowie selbstgenutzte Immobilien. Zudem beurteilen sie die Vor- und Nachteile von aktivem und passiven Portfoliomanagement. Nachdem sie einen Überblick gewonnen haben, nutzen sie eigenständig verschiedene Informationsquellen, lesen Produktinformationen sorgfältig und erstellen einen individuellen Investitionsplan sowie ein fiktives eigenes Portfolio. In diesem Rahmen setzen sie sich zusätzlich mit den Nebenkosten der Anlageformen sowie ihrer Besteuerung auseinander.

Management eines (privaten) Portfolios in der Praxis – oder womit sich die Profis (Portfolio Manager, Händler, Analysten) tagtäglich beschäftigen

Die Lernenden machen sich bewusst, wie sich unterschiedlichste Umwelteinwirkungen auf Kapitalanlagen auswirken können. Dabei schauen sie sich aus der Retrospektive exemplarisch an, wie sich unterschiedliche Effekte in der Vergangenheit auf die Werthaltigkeit sowie die Ertragsentwicklung unterschiedlicher Assetklassen und Anlageformen ausgewirkt haben. So betrachten sie beispielsweise, wie der konjunkturelle Zyklus die Gewinne von Unternehmen beeinflusst, wie Inflation und Deflation auf monetäre Güter einerseits und auf Realgüter andererseits wirken und wie sich die Bewertung von Vermögenswerten durch die Veränderungen des Zinsniveaus verändert. Vor diesem Hintergrund beurteilen die Lernenden diese Effekte auf ihr in Modul 3 individuell gebildetes Portfolio und passen dieses vor dem Hintergrund unterschiedlicher fiktiver Zukunftsszenarien an.

©Urheberrecht. Alle Rechte vorbehalten.

Wir benötigen Ihre Zustimmung zum Laden der Übersetzungen

Wir nutzen einen Drittanbieter-Service, um den Inhalt der Website zu übersetzen, der möglicherweise Daten über Ihre Aktivitäten sammelt. Bitte überprüfen Sie die Details in der Datenschutzerklärung und akzeptieren Sie den Dienst, um die Übersetzungen zu sehen.